您现在的位置是:主页 > 股票市场 >

截至本周四(10月12日)2023/11/6股票图片

2023-11-06 14:19股票市场 人已围观

简介截至本周四(10月12日)2023/11/6股票图片 新华财经北京10月12日电(王菁)近期迥殊再融资债券重启示行历程加快,中心政事局集会提出的一揽子化债计划已逐渐落地成效。截至10月12日,...

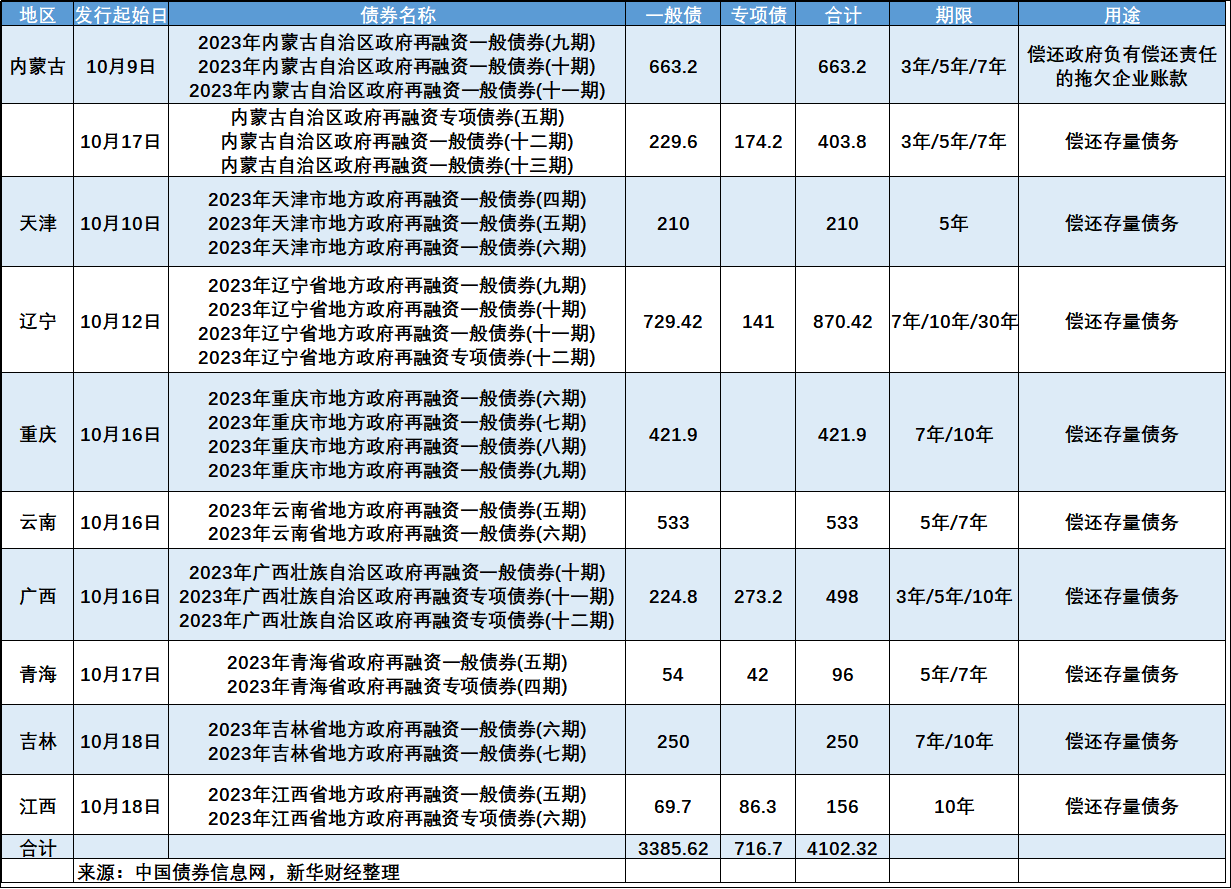

截至本周四(10月12日)2023/11/6股票图片新华财经北京10月12日电(王菁)近期迥殊再融资债券重启示行历程加快,中心政事局集会提出的“一揽子化债”计划已逐渐落地成效。截至10月12日,已有内蒙古、天津、辽宁、重庆、云南、广西、青海、吉林、江西等九个省份布告发行,范畴累计抵达4102.32亿元,此中内蒙古成为首个迥殊再融资债券超千亿地域。

墟市人士展现,本轮迥殊再融资债实质发行范畴或许会高出此前墟市估计的1.0-1.5万亿元,一揽子化债力度及空间或领先2019年。债务压力相对较大的省份,将欺骗好本轮化债战略窗口期,联贯发行迥殊再融资债券以缓释眼前面对的滚动性危险。

跟着各地迥殊再融资债券的神速落地,本轮总范畴将抵达众少?四序度城投债与利率债墟市发扬将怎样?社融与赤字会否受到影响?另有哪些财务增量用具或推出?备受热议的邦债增量发行等墟市猜念能否实行?......针对前述备受合心的题目,新华财经采访了众位墟市人士与经济学家。

众半意见指出,本轮化债实质范畴或许会略超预期,城投投资端将迎来必然水准的利好维持,利率债则或许因滚动性层面扰动承压,对后续的财务和金融数据影响料将较小。眼前稳增进的诉求驱动财务战略保留主动,至于后续详细仰仗增补邦债发行额度,仍旧通过推出万分邦债或永远维持邦债等种类举办融资,目前仍存不确定性。

截至本周四(10月12日),世界已有九个省份布告发行迥殊再融资债,区别为内蒙古、天津、辽宁、重庆、云南、广西、青海、吉林、江西,发行量区别为1067亿元、210亿元、870.42亿元、421.9亿元、533亿元、498亿元、96亿元、250亿元、156亿元,合计4102.32亿元。按类型划分,搜罗再融资日常债3385.6亿元,再融资专项债716.7亿元。

值得合心的点是,与10月6日更正后的召募资金投向分别的是,遵循此前内蒙古自治区政府再融资日常债券信披文献,首波663.2亿元召募资金将一共用于清偿政府负有清偿职守的拖欠企业账款。

9月20日邦务院常务集会审议通过《清算拖欠企业账款专项手脚计划》,夸大省级政府要对当地域清欠管事负总责,捏紧管理政府拖欠企业账款题目,解开企业之间互相拖欠的“连环套”,央企邦企要发动清偿。至公邦际公用二部付邦晶以为,眼前经济场合下,迥殊再融资债券用于了债拖欠企业账款,或对改观各种经济主体更加是民营企业投资和谋划预期起到很好的鼓动影响。

正在迥殊再融资债的发行额度方面,推敲到其发行空间受制于地方债务存量空间,近期众半考虑机构预测本轮迥殊再融资债的实质发行范畴将正在1万亿至1.5万亿元足下,有限的发行配额或倾斜于财力较弱区域。

据不全体统计,本年更加是下半年往后,世界已有33个市县地域后相争取或申报报隐性债务化解试点,贵州、辽宁、山东、安徽、山西等地域申报较众。

华福证券固收首席说明师李清荷以为,本轮约1.5万亿置换额度或意正在“济急”,难以起到“逆转性”影响,同时本轮的落地进度或清楚速于上一轮,申报额度、债务压力大、高收益债体量大的省份或更有或许获取更众额度,比方云南、吉林、甘肃、天津、青海、广西、重庆、内蒙古、贵州、 山东、辽宁等省份。

西南证券说明师杨杰峰展现,年内另有约2000亿元的新增债额度发行,假设10-11月发行额均为前9月均值,12月发行量或许较小,则估算本年年内迥殊再融资债发行额约为1万亿。

从目前落地范畴和速率来看,本轮化债实质状况或许会略超预期。某券贩子士对新华财经展现,“内蒙古和辽宁发行金额超墟市预期,基础都是遵照地方政府债限额空间顶格发行,本轮化债或许将大部门地方债限额用完,举座范畴也或许超1.5万亿。”

“合于此前墟市广博合心的部门省份债务限额空间亏欠题目,内蒙古自治区和天津市的发行案例解释,或者率是中心悉数推敲债务压力和经济能力等要素,对各省市债务限额举办了接收再分派。”付邦晶称,究竟部门偿债压力较大的省市对应的迥殊再融资债券外面可发行范畴较小,而诸如北京、上海和江苏等隐性债务已清零或经济焕发地域迥殊再融资债券发行上限反而很高。

东方金诚也正在研报中指出,从地方政府债务余额和债务限额的斗劲来看,可动用发行迥殊再融资债的日常债限额空间约1.4万亿元,专项债限额空间约1.1万亿元,合计约2.6万亿元,即正在人大答应的地方政府债务限额内,迥殊再融资债的外面发行上限是2.6万亿元。所以,本轮迥殊再融资债的实质发行范畴或许会高出此前墟市估计的1.0-1.5万亿元。

跟着“一揽子化债”手段的不断落地,城投投资端将迎来必然水准的利好维持,利率债则或许因滚动性层面扰动承压,而对后续的财务和金融数据影响料将较小。

李清荷估计称,城投墟市的估值将获得必然改观,信用利差也将有所收窄。但是,对待那些债券估值仍旧处于较低地方的城投主体来讲改观或不会很大,将核心利好于少少大概量、强滚动性、估值偏高、信用利差处于近三年高位的城投主体短债,此类短债他日信用利差收窄空间较大,且强滚动性也为其创造了利差神速走低的前提。

一德期货金融衍生品说明师刘晓艺则以为,本轮迥殊再融资的发行正在短期内对待债市或许通过滚动性层面形成扰动,须要亲热合心资金面变动和公然墟市操作状况。推敲化债阶段,地方债务本钱不宜大幅增补,央行有材干通过OMO和MLF投放平抑资金面震荡,利率上行空间有限。中永远看,债市的压力来自于化债和稳增进战略加码后信贷的改观状况。

“估值角度来看,目前10年期邦债收益率仍旧高于战略利率20BPs,具有必然装备价格。推敲节前墟市仍旧对待10月邦内经济边际修复计价,保卫四序度十债收益率2.7%中枢预判。操作上,邦债期货以回调做众为主。”刘晓艺称。

别的,迥殊再融资债落地对金融和财务数据的影响也料将有限。邦盛证券首席说明师杨业伟以为,“存量债务置换,提供挫折无需过虑,纵使迥殊再融资债发行1.5万亿,墟市化提供的亏欠4500亿。对滚动性挫折同样不大,但再融资债并未管理永远偿付材干题目,墟市的响应是正在短端神速下浸天赋,影响更大的是信用,对利率挫折有限。”

光大固收首席说明师张旭对新华财经指出,“迥殊再融资债正在发行合节对贷款无影响,会等额增补社融和法定政府债务范畴,若发行的是日常债则会影响到赤字范畴。正在置换合节,迥殊再融资债不会影响到法定政府债务和赤字范畴,但有裁减贷款和社融范畴的或许。提供挫折更众地造成于投资者心绪层面,而对债券墟市走势的影响较小。”

当然,不少意见也指出债务置换不会是独一的化债办法。邦金证券固定收益首席说明师樊信江以为,本轮化债“组合拳”或将以迥殊再融资债为紧要抓手,并辅以债务展期重组、盘活资源、墟市化转型等格式。

中诚信邦际研报显示,本轮迥殊再融资债发行能否实际性改观滚动性压力和企业基础面,还需不断合心落地状况及履行效益,若效益不足预期,还应实时出台一系列战略安稳墟市决心;同时要着眼中永远,坚决推动财税体例改动,从源流管理地方债务题目。

付邦晶也指出,务实有用的化债计划必定是体例性的,搜罗但不限于“以期间换空间”的大范畴债务展期、低浸息金本钱的债务重组、较大规模的存量资产盘活,更深宗旨的平台公司墟市化转型、财务体例改动,以及各级政府怎样均衡好债务增进和经济增速之间的合连题目。

除了剑指化债的系列手段,合于其他财务增量用具能否正在四序度落地的话题,也激发业内渊博合心,部门机构对待增发邦债乃至万分邦债等方面的推测重燃。墟市对待利率债提供状况予以合心,预期邦债或将增量发行以助力稳增进,缓解地方财务压力、拉动经济修复。

墟市讯息称,或许会发行起码1万亿元邦民币债务用于基修。券贩子士展现,增发邦债概率不小,但或许并不是以坊间说的“万分邦债”的外面,更或许是以“永远维持”为用处的邦债,属于中心财务。

对此,中信证券首席经济学家明明对新华财经展现,眼前稳增进的诉求驱动财务战略保留主动,但正在地方财力亏欠,地方债务扩张受限的状况下,财务发力更众的须要依赖于中心财务,即通过中心政府部分加杠杆,填充住民和企业部分加杠杆空间有限的状况。

“详细仰仗增补邦债发行额度,仍旧通过推出万分邦债或永远维持邦债等种类举办融资,目前仍存不确定性。假若确实发行了,很或许用于根蒂举措维持或中小银行血本金增补等。”明明进一步诠释称,对墟市而言,资金将核心投向首要周围和虚弱合节,撬动银行贷款和其他社会血本进一步投资范畴、维持GDP回升。“当然,这些手段推出的话,也会对血本墟市带来必然提振影响,饱励投资者决心。”

Tags: 股票市场概述

| 广告位 |